年金险和增额寿险有何区别,选哪个养老能领更多?

慧择小马老师 · 一年前585 人看过

最近两年,股市一片绿油油,国债、大额存款利率都在下跌。

很多人担心,这么下去自己的养老钱都要被一点点“偷”没了。

其实,想要保证高品质的养老生活,靠保险也能做到。

比如年金险,不用考验我们晚年的投资能力,每年或者每个月会准时到账,让我们终生100%都有被动收入。

何乐而不为?

关于养老规划,我们给大家推荐过年金险和增额寿险。

那养老,到底选谁更稳妥?今天就给大家分析分析~

养老年金险VS增额终身寿险

养老选谁能领更多?

增额寿和养老年金,都具有保单利益高、稳健增值、写进合同安全性高的特点。

但它们还是有区别的:

增额寿前期保单利益高,“回血”速度最快可以在保单第5年左右。

能申请减保,灵活调用资金,但是资金会越用越少,不能保证终身稳定的现金流。

年金险前期保单利益相对较低,“回血”速度一般在十年或者以后。

自签订合同开始,就写明到期每年/每月,固定领取多少钱。

拥有年金险就相当于退休后,拥有一份固定收入,不用担心今天用了,明天就没得用。

那它们谁能领更多?

我们分别以市面上热销的增额寿险和年金险给大家做一个对比.

以30岁男,年交10万,交10年为例:

可以看到:

✔前20年,表格所示年金险的现金价值增速比较缓慢,直到第20年,现金价值才超越已交保费。

表中所示增额寿的前期利益增速就比较快,在保费刚缴清的这一年,即保单第10年,现金价值就已超越已交保费,开始见到增值回报。

60岁开始,年金险每年开始领取12.48万,活多久领取多久。

生存至86岁,还有有2倍祝寿金,可以额外领取24.96万。

生存至90岁,累计领取411.84万+剩余现金价值37.24万=449.08万,是已交保费的4.49倍!

✔增额寿因保单具备申请减保的属性,合理规划也能用来作为养老补充。

比如,同样60岁开始,开始每年申请减保12.48万。

减保到81岁,只减保21年,共274.56万,现金价值剩余3.41万。

而一直不减保的情况下,增额寿险到90岁可增值到501.7万,是已交保费的5倍。

总的来看:

增额寿在不减保的情况下,保单利益增值快,90岁可增值到501.7万。

但每年申请减保12.48万,只能减保21年,即274.56万。

年金险保单利益增值速度一般,但60岁开始,每年可以固定领取12.48万,活多久领多久。

我们规划养老,无非就是想让自己的老年生活持续有钱花,避免陷入“人活着,却没钱”的困境。

因此,如果你有养老规划需求,并且希望在退休后有一份固定收入,养老年金则更加合适。

但每个人的需求不同,年金险和增额寿险也各有优势,要怎么选才不会踩坑?

养老年金、增额寿,适合哪些人?

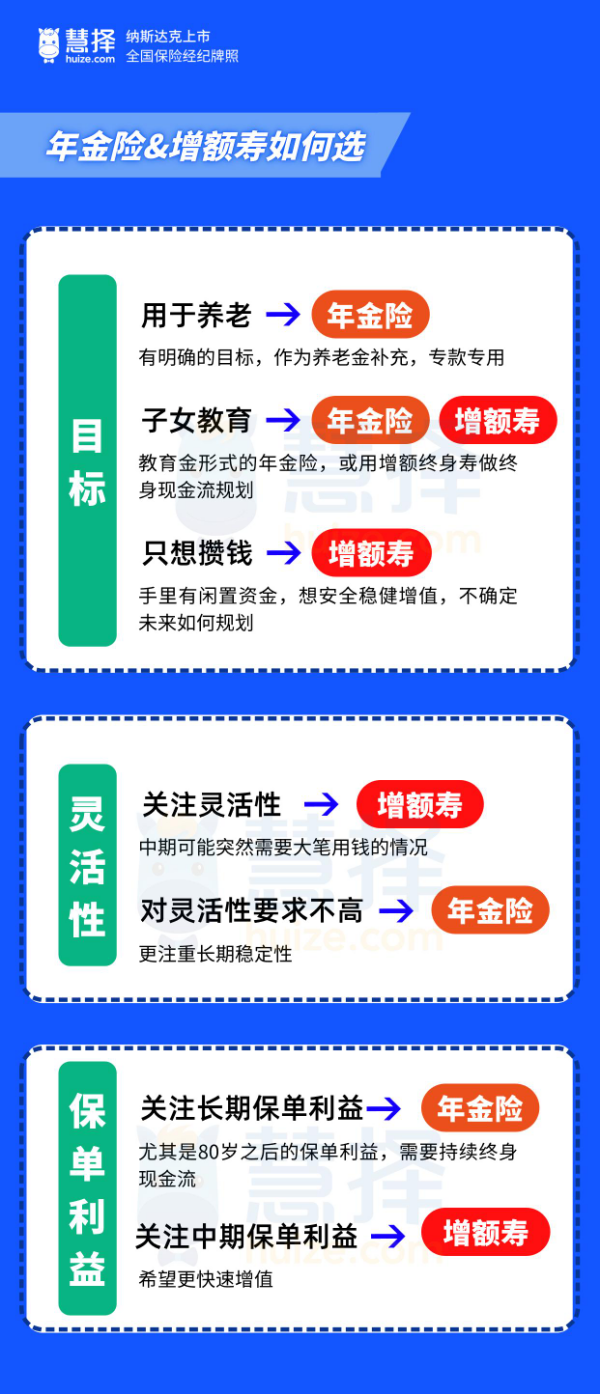

其实综合看下来,只要我们的目标和需求明确,就非常容易选出来~

我们总结在了一张图上,帮大家方便选,大家可以看看自己是哪一类:

总的来说,适合买年金险的人有这些:

1、明确养老规划需求,老了有一份固定收入

2、给孩子规划教育、婚嫁、创业金等

适合买增额寿的人有这些:

1、没有明确规划,想稳定增值

2、不确定未来会不会有现金需求

3、一张保单多种用途

4、要求资金灵活性高

有朋友问,如果我已经有一份增额寿,是不是不需要再买年金险?

如果你有能力并且想退休后能拥有一份固定收入,可以再入手一份年金险。

因为我们之前说过增额寿可以申请减保,灵活性高,但保单利益会越减越少。

年金险是定期定量给付,活多久领多久,不用担心会越花越少。

具体产品怎么选?

养老规划做得好,可能会让我们过上完全不一样的老年生活。

现在独生子女家庭比较多,经常会出现两个年轻人扶养双方四个老人的情况。

不像从前多子女共同扶养老人,压力比较小。

加上人均寿命延长了,子女赡养老人的压力只会越来越大。

那么想要规划养老,年金和增额终身寿险具体怎么选比较好呢?

之前也有写过详细的年金险和增额终身寿险榜单,快来抄作业→【值得买的增额终身寿、年金险都在这!】

如果还是不知道怎么选,或者想给自己或父母规划养老的。可以预约慧择保险顾问为你1V1解答~